Terpopuler

1

Apa Itu Dissenting Opinion dan Siapa Saja Hakim yang Pernah Melakukannya?

2

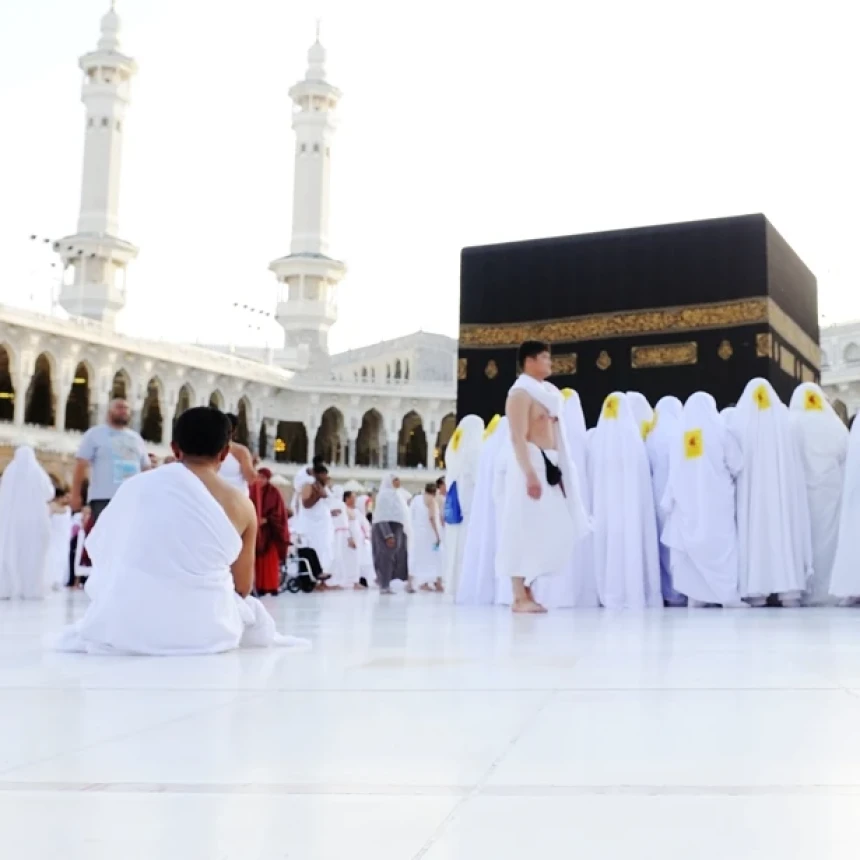

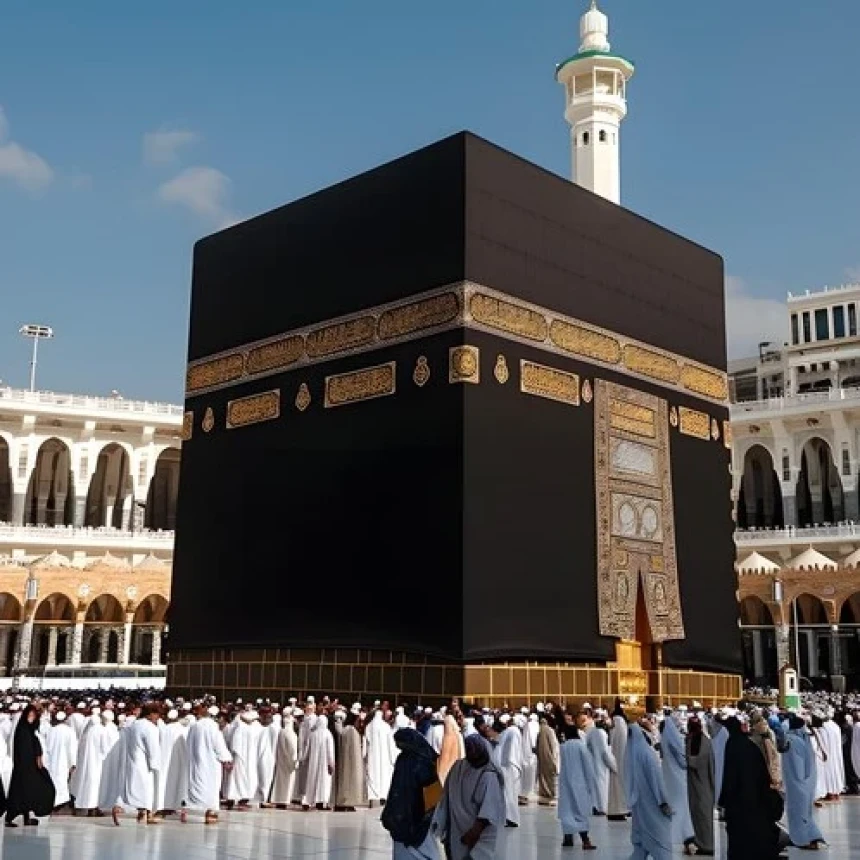

Khutbah Jumat: Inspirasi Al-Fatihah untuk Bekal Berhaji ke Baitullah

3

Harlah Ke-74: Ini Asas, Tujuan, dan Lirik Mars Fatayat NU

4

Kajian Lengkap Kriteria Miskin bagi Pekerja dalam Bab Zakat

5

3 Hakim Nyatakan Dissenting Opinion, Paslon 01 dan 03 Terima Putusan MK

6

Kasus DBD Melonjak, Berikut Cara Pencegahannya Menurut Dokter

Terkini

Lihat Semua